Hekim Sorumluluk Sigortası olarak bilinen Tıbbi Uygulamaya İlişkin Zorunlu Mali Sorumluluk Sigortası’nda hızla artan davalar ve uzun yargı süreci sektörü muallak hasar yükü altında bırakıyor. Ayrıca değişmeyen primler karşılığında artan teminat limitleri teknik zarara neden oluyor.

SEVAL ÖZKAP | HAYATIMIZ SİGORTALI

Hayatımızda en değerli varlığımız sağlığımız. Sağlığımız emanet ettiğimiz hekimler, kimi zaman görevleri doğrultusunda yanlışlar yapabiliyorlar. Türkiye İstatistik Kurumunun (TÜİK) 2015 yılı verilerine göre ülkemizde 141 bin 259 hekim bulunuyor. Hekim başına düşen hasta sayısı 557 iken, hekim başına düşen müracaat sayısı ise 4 bin 673’e ulaşıyor. Yani hekimlerin normalden yaklaşık sekiz katı fazla hasta baktığı düşünüldüğünde, hata payı dolayısıyla mağduriyetler de artıyor.

Dünya Tabipleri Birliğinin 1992 tarihli Marbella Bildirgesi, tıbbi kötü uygulamayı “doktorun tedavi sırasında standart uygulamayı yapmaması, beceri eksikliği veya hastayı tedavi etmemesi” şeklinde tanımlıyor. Ülkemizde bu branşa ilişkin ilk poliçe örnekleri söz konusu bildirgenin ardından hastane sorumluluk adı ile düzenlenmiş, doktorların namına poliçe yapılmasına 2000’li yıllarda başlamıştır. Doktorların mesleki sorumluluk riskinin güvence altına alınmasının zorunlu hale gelmesi ile poliçe ‘Tıbbi Kötü Uygulamaya İlişkin Zorunlu Mali Mesuliyet Sigortası’ adını alarak yaygınlaştı. Söz konusu poliçe, hekimlerin mesleki faaliyetleri sırasında zarar gören hastaların hakların araması açısından büyük bir önem taşıyor.

Bir aydan fazla sigortasız kalınırsa… Tıbbi Kötü Uygulamaya İlişkin Zorunlu Mali Sorumluluk Sigortası, serbest ya da kamu veya özel sağlık kurum ve kuruluşlarında çalışan tabipler, diş tabipleri ve tıpta uzmanlık mevzuatına göre uzman olanların poliçede belirtilen mesleki faaliyeti esnasında, sözleşme tarihinden önceki 10 yıllık dönemdeki veya sözleşme süresi içinde mesleki faaliyeti nedeniyle verdiği zararlara bağlı olarak sözleşme süresi içinde kendisine yapılan tazminat taleplerine ve bu taleple bağlantılı yargılama giderleri ile hükmolunacak faize karşı poliçede belirlenen limitler dahilinde teminat sağlıyor. Ancak 10 yıllık dönemin başlangıcı 30 Temmuz 2009’u geçemiyor ve bir aydan fazla sigortasız kalınan dönemlerde meydana gelen olaylara bağlı olarak sigortalı dönemlerde yapılan ihbarlar için sigorta koruması söz konusu olmuyor.

Muallak hasar 360 milyon liraya dayandı

Ancak 2000 yılından beri uygulanan bu zorunlu sigorta, sektörde bir kara deliğe dönüşme tehlikesi taşıyor. Hastaların mağduriyetlerini geç bildirmesi ve uzun yargı süreçlerinin de etkisiyle muallak hasar karşılığı her geçen yıl artış gösteriyor. Türkiye Sigorta Birliği (TSB) verilerine göre 2016 yılında söz konusu branşta 48 milyon 267 bin 453 TL prim üretildi. 359 milyon 733 bin 493 TL muallak hasar karşılığı olarak ayrılırken, 7 milyon 738 bin 387 TL hasar ödendi. Teknik zarar ise 30 milyon 336 bin 100 TL’ye ulaştı. TSB Genel Sekreter Yardımcısı Atilla Oksay, bu tablonun altı yıldır poliçe düzenlenmesine rağmen, ürünün teknik karlılığının sağlıklı olarak değerlendirilmesini engellediğini belirtti.

Hekimin hatalı müdahalesi sonucunda tedaviye ilişkin sağlık giderleri, ölüm ya da sürekli sakatlıkla sonuçlanması halinde destekten yoksun kalma ve manevi tazminat talepleri ile karşılaşılıyor. Sağlık giderleri enflasyon, destekten yoksun kalma tazminatı ise asgari ücrete paralel olarak artarken poliçe primlerinde değişiklik yapılmaması sigorta şirketlerinin teknik zarara uğramasını etkileyen en temel faktörü oluşturuyor. Artan dava sayıları ve uzayan yargı süreçleri sektör üzerindeki muallak hasar yükünün de ağır ve hızlı bir şekilde artmasına, şirketlerin bilançolarına zarar olarak yansımasına neden oluyor.

Hangi durumlar teminat kapsamında değil?

▼ Sigortalının, poliçe kapsamında yer alan ve sınırları hukuk kuralları veya etik kurallar ile tespit edilen mesleki faaliyeti dışındaki faaliyetlerinden kaynaklanan tazminat talepleri.

▼ İnsani görevin yerine getirilmesi hariç, sigortalının, poliçe kapsamındaki kuruluşların sorumluluk alanı dışındaki faaliyetlerinden kaynaklanan tazminat talepleri.

▼ İdarî ve adlî para cezaları dahil her tür ceza ve cezai şartlar.

▼ Mevzuatla belirlenen çerçevede tıbbi mesleki faaliyet gereği yapılanlar hariç her türlü deneyden kaynaklanan tazminat talepleri.

Primler değişmiyor, teminat limitleri artıyor

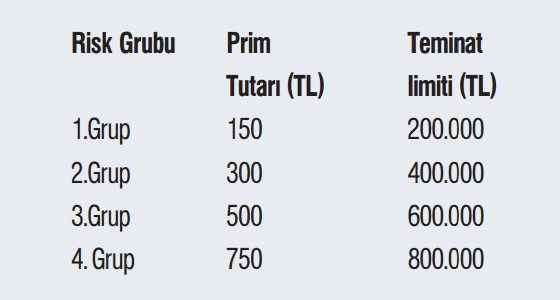

Tıbbi Kötü Uygulamaya İlişkin Zorunlu Mali Mesuliyet Sorumluluk Sigortası’nda hekimler dört farklı risk sınıfına ayrılıyor. Primler ve teminat limitleri de Hazine Müsteşarlığı tarafından Sağlık Bakanlığında alınan görüş çerçevesinde oluşturulan risk grupları bazında belirleniyor. Bu doğrultuda 150-750 TL arasında değişen primlere 200 bin TL- 800 bin TL arasında değişen teminatlar ödeniyor. Yıllık toplam teminat limiti ise risk sınıfından bağımsız olarak 1 milyon 800 bin TL. Hekimin uzmanlık alanına göre, yer aldığı risk grubu arttıkça olay başına teminat limiti de yükseliyor.

Uygulamanın başladığı yıl olan 2010’da olay başı teminat limiti risk sınıfından bağımsız olarak 400 bin TL olarak belirlenmişti. Yapılan değişiklikle bugünkü rakamlar devreye girmiş ancak primlerin aynı kalması ama yüksek riskli gruplarda teminat limitlerinin artması sigortacıların da riskinin artmasına neden oldu. Atilla Oksay, konuyla ilgili değerlendirmesinde, “Yüksek riskli sınıfların teminat limitinin yükseltilmesi sigortacıların üstlendiği riski artırırken düşük riskli grubun teminat limitinin düşürülmesi olası tazminat talepleri açısından riski azaltmamıştır. Özetle, sigortacılar açısından üstlenilen riskin artmasına karşın poliçe primlerinde değişikliğe gidilmemiştir” dedi. Böylelikle değişmeyen primler karşısında artan teminatlar branşın teknik zarar yazmasına neden oluyor ve sürdürülebilirliğini tehdit ediyor.

Sigortalılık oranı %91

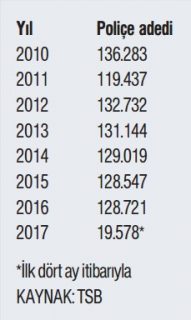

Tıbbi Kötü Uygulamaya İlişkin Zorunlu Mali Sorumluluk Sigortası’nın uygulanmaya başladığı ilk yılda 136 bin 283 poliçe ulaşılsa da 2016 yılı sonunda poliçe sayısı 128 bin 721’e geriledi.

Ü lkemizdeki hekim sayısı (141 bin 259) dikkate alındığında sigortalılık oranının yüzde 91 seviyesinde olduğu görülüyor. Poliçe adetlerinde yaşanan düşüşün nedeninin ise mesleğini fiilen icra etmeyen hekimlerin oluşturduğu düşünülüyor.

lkemizdeki hekim sayısı (141 bin 259) dikkate alındığında sigortalılık oranının yüzde 91 seviyesinde olduğu görülüyor. Poliçe adetlerinde yaşanan düşüşün nedeninin ise mesleğini fiilen icra etmeyen hekimlerin oluşturduğu düşünülüyor.

Atilla Oksay: Primler, şirketler tarafından serbestçe belirlenmeli

Hatalı tıbbi müdahaleye ilişkin toplumsal bilincin artması ile hak arama eğiliminde de artış gözlemlenmektedir. Bu durum ise özellikle manevi tazminat talepleri üzerinde etkili olmaktadır. Poliçe primlerinin belli bir endekse bağlı olarak artırılması ve manevi tazminat taleplerine ilişkin limit konulmasının gerekli olduğu düşünülmektedir. Sigorta şirketlerinin yurt dışından aldığı reasürans desteği ile teminat sağlamakta olup en kalıcı çözümün priminin sigorta şirketlerince serbestçe belirlenmesi olduğu değerlendirilmektedir. Öte yandan yapısal sorunların çözümü için genel şartlarda revizyon yapılmasına da ihtiyaç duyulmaktadır.

Hatalı tıbbi uygulama nedeniyle özen borcunun yerine getirilmediği gerekçesi ile dava açılabilmektedir. Kamu kurumunda çalışan doktorların hatalı tıbbi müdahalesi halinde hastane aleyhine, özel sağlık kurumlarında çalışan doktorların hatalı tıbbi müdahalesi halinde ise hastane ve hekim aleyhine dava açılabilmektedir. Acil müdahale haricindeki hatalı tıbbi uygulamalar için dava zaman aşım süresi 5 yıl, fiili ve faali öğrenme tarihinden itibaren 1 yıl, her durumda olayın meydana geldiği tarihten itibaren 10 yıldır. Poliçeler talep esaslı düzenlenmekte olup uzun zaman aşım süresi sigorta şirketlerinin ürünle ilgili teknik kar/zarar sonuçlarını sağlıklı bir şekilde değerlendirmesini zorlaştırmakta ve yüksek oranlarda karşılık ayırma hükümlülüğü getirmektedir. Konunun mahkemeye intikal etmesinin ardından mahkemeler bilirkişi olarak Yüksek Sağlık Şurası ve Adli Tıp Kurumundan rapor talep etmektedir. Bu kurumların 3-4 yılı bulan geri dönüş süreleri yargılama sürecinin uzamasına ve sigorta şirketlerinin muallak hasar karşılıklarının artmasına neden olmaktadır. Uzun yargılama sürecinin yanı sıra destekten yoksun kalma tazminatının hesaplanma yöntemine ilişkin standardın olmaması sigorta sektörü açısından yapısal sorunsal teşkil etmektedir.

Levent Sönmez: Hasarları karşılamayan primler havuzu beslemiyor

Tıbbi Kötü Uygulamaya İlişkin Zorunlu Mali Sorumluluk Sigortası’na tabi hekimlerin çok büyük bir kısmının, poliçelerini yaptırdığı görülüyor. Hekimler ürüne karşı oldukça ilgili ve kontrol mekanizmasının da etkisiyle, poliçelerin takibi konusunda çok titiz davranıyorlar. Henüz tümü tazminat ödemesi ile sonuçlanmamış olsa da sektör çok ağır ve hızla büyüyen bir muallak hasar yükü altında. Yargılama süreçlerinin uzun sürmesi nedeniyle, bu muallak tutarlar şirketlerin bilançolarını uzun yıllar boyunca olumsuz etkileyecek. Bu sebeple, orta ve uzun vadede primler hasarların karşılanmasında kesinlikle yeterli değil. En riskli grupta bulunan cerrahi branşlar ve kadın doğum gibi uzmanlık alanlarına yönelik vakalarda kimi zaman poliçe limitinin tümünü tüketecek meblağların talep edildiği davalar açıldığını görmekteyiz. Vaka ve dava sayılarının hızla arttığını da düşünürsek, belirlenen primlerin hasarlar karşısında çok düşük olduğunu ve havuzu beslemekte yetersiz kaldığını rahatlıkla söyleyebiliriz. Bu nedenle, sektör olarak tarifenin serbest olması gerektiği ve hasar prim dengesinin ancak serbest rekabet ortamında sigorta şirketlerince belirlenecek primler sayesinde sağlıklı bir şekilde kurulabileceği görüşündeyiz.

7 yılda 350 milyon prim yazılmış, 360 milyon muallak karşılığı ayrılmış. Her davanın talep tutarı kadar tazminatla sonuçlanmayacağını öngörebiliyorsak, fiili tazminat ödemesinin bu karşılığın altında olması muhtemeldir.

Dikkatle incelenmesi gereken bir başla konu; bu branştaki ilan edilen komisyon oranlarıyla bilançolarda gerçekleşen komisyonların birbiriyle çelişmesi.

Şirketlerin üretim yapmak istemiyoruz dedikleri bu branşta acenteye verdikleri komisyon oranı %1-%5 arasında değişiyor. Ortalaması % 2,5 diyelim. Ancak bu branşta yazılan toplam 48 milyon TL prime karşılık ödenen toplam komisyon 4.4 milyon TL. yani %9’un üzerinde. Peki bu nasıl oluyor?

Bunu tahmin edebilmek için toplam üretimde kimin payı daha çok bakmak lazım. Ben bu fikri araştırmaya başlarken bankalardan şüpheleniyordum. Çünkü hekimlerin hepsi maaşlarını aldıkları bankalar tarafından bu konuyla alakalı da bir tazyikle karşılaşıyorlar, duyuyoruz. Ancak; O da ne! Sektör genel üretiminde %60 pay sahibi olan acente, komisyon oranı %2,5 olan branşta %83 pay almış??? Hiçbir acentenin 5-10 TL komisyon geliri için zamanını buna ayıracağını sanmıyorum. Ama ortada bir gerçek duruyor. Şirketlerin üçte ikisinin ruhsat bile almadığı, yalnızca üçte birinin sattığı Hekim mesleki sorumluluk sigortası branşında acente, üretimin %83 ünü yapmış ve %2,5 yerine %9 komisyon almış.

Şirketler, zarar ediyoruz diye feryat ederken ve bu yüzden Bütün acenteler %2,5 ile çalışırken, %9’un üzerinde komisyon alan acenteler var mı, varsa kimler ve nasıl? Bu veriler ışığında sigorta şirketlerinin feryatları ne kadar samimi?

Burada durup, soruların yanıtlarını siz değerli meslektaşlarıma bırakıyorum.

(NOT: Rakamlar; TSB web sitesinde yayınlanan istatistik raporlarından 31.12 2016 itibarıyla Şirket detaylı gelir tabloları ve satış kanalı bazında üretim rakamları analiz edilerek verilmiştir. merak edenler https://www.tsb.org.tr/gelir-tablosu.aspx?pageID=911 adresinden inceleyebilirler.)