Bireysel Emeklilik Sistemi’nde faaliyet gösteren şirketler, otomatik katılımda katılımcılardan yalnızca fon işletim ücreti kesiyor. Bu nedenle kara geçiş süreleri uzayacak olan şirketler, otomatik katılım sayesinde elde ettikleri kullanıcı verisini yöneterek, çapraz satış yapacak.

SEVAL ÖZKAP | HAYATIMIZ SİGORTALI

Yılbaşında uygulanmaya başlanan ve 45 yaş altı çalışanlara kendi birikimleriyle ikinci bir emeklilik hakkı sunan Bireysel Emeklilik Sistemi’ne (BES) Otomatik Katılım Sistemi (OKS), bu ay (nisan) ikinci kademede yer alan çalışanları da bünyesine katıyor. Sistemde çıkışlar yaşanıyor, ancak BES şirketleri Otomatik Katılım Sistemi ile genişleyen katılımcı portföyüne çapraz satış yapma imkanı da elde ediyor.

İlk kademede yer alan 45 yaş ve altı, özel şirket çalışanları 1 Ocak itibarıyla sisteme dahil oldu. Bu doğrultuda yaklaşık 2 milyon çalışan otomatik olarak BES’lendi. 1 Nisan itibarıyla da kamu çalışanları ve çalışan sayısı 250 ile 999 arasında olan özel sektör iş yerlerindeki personeller sisteme katılmış olacak. Bu da 4 milyona tekabül ediyor. Böylelikle gönüllü BES’te 13 yılda yakalanan 6 milyon katılımcı kadar çalışan sisteme otomatik bir şekilde dahil edilmiş olacak.

Ayrıca çalışan sayısı 100 ve üzerinde olan iş yerlerinde bulunan tahmini 1,5 milyon kişi 1 Temmuz’da, çalışan sayısı 50 ve üzeri olan iş yerlerinde çalışanlar ile diğer kamu idarelerinde çalışan 1,3 milyon kişi 1 Ocak 2018 tarihinde BES’e katılacak. Çalışan sayısı 10 ve üzeri olan bir işverene bağlı olarak çalışan tahmini 2.7 milyon kişi 1 Temmuz 2018’de, çalışan sayısı beş ve üzerinde olan bir işverene bağlı olarak çalışan tahmini 2.5 milyon kişi de 1 Ocak 2019’da sisteme dâhil edilecek. Toplamda 14 milyona yakın çalışan OKS’ye dahil edilmiş olacak.

Çıkışların yüzde 50’lerde olması bekleniyor

Yüzde 25 ek devlet katkısı gibi teşvikler içeren sisteme giriş zorunlu ancak çıkış serbest. Sisteme dahil olan katılımcılara iki aylık bir cayma süresi tanınıyor.

Cayma hakkını kullanmayan katılımcılar, bir defaya mahsus 1.000 TL ek katkı elde ediyor. Ancak iki ay sonunda cayma hakkını kullanarak tüm birikimlerini de alarak sistemden ayrılabiliyorlar.

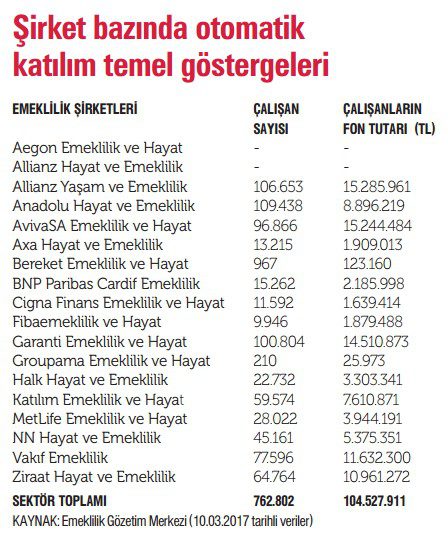

Peki, çıkışlar ne ölçüde olacak? Sektör yetkileri cayma oranlarının yüzde 50 seviyesinde olmasını bekliyor. Emeklilik Gözetim Merkezi’nin 10 Mart 2017 tarihli verilere göre, ilk kademe kapsamında yer alan katılımcılardan 762 bin 802’si sistemde kalmayı tercih etti. Bu katılımcıların birikimi ise 104.5 milyon TL’yi aştı. Mart ayının sonunda esas cayma oranı belli olacak olsa da 10 Mart tarihli verilerine göre ilk kademede yüzde 60 oranında çıkış söz konusu.

Çapraz satışla pastayı büyütecekler

OKS, yaşanan ve yaşanacak çıkışlara rağmen BES şirketlerine farklı açılımlar sağlayabilecek. Otomatik katılım kapsamında emeklilik şirketleri katılımcılardan fon işletim gider kesintisi dışında başka bir kesinti yapamıyor. Çalışanlara sunulan tüm fonlar için azami yıllık fon işletim gider kesintisi oranı ise yüzde 0,85 olarak uygulanıyor. Şirketlerin otomatik katılım özelinde yaptığı insan kaynağı, altyapı gibi yatırımlar da göz önünde bulundurulduğunda kazançlarının bu yatırımları karşılar nitelikte olmadığı görülüyor. Tüm bu gelişmeler ise emeklilik şirketlerinin kar marjlarının daralmasına neden olabilecek ve kara geçiş sürelerini uzatabilecek. Bu noktada şirketlerin otomatik katılım sayesinde portföylerine kattığı katılımcı datasını yönetmesi önem kazanıyor. Böylelikle şirketler yelpazelerinde yer alan diğer ürünleri tüketicilerine önerebilecek. Ayrıca emeklilik ve hayat şirketlerine geçen yıl yayınlanan genelge ile sağlık sigortası satma imkanı da verildi. Hayat, tehlikeli hastalıklar, ferdi kaza sigortası gibi diğer ürünlerle birlikte sağlık sigortası seçeneğini de cebine atan BES şirketleri, katılımcılarına çapraz satış yapabilecek. Otomatik katılım sayesinde veri tabanı genişleyen şirketler, pastayı büyütme imkanını da elde etmiş olacak. Bu noktada şirketlerin bu veriyi yönetecek doğru adımları atması önem kazanıyor.

Müşterinin hakları korunacak

Katılımcı verisinin yönetilmesinde ise önemli bir nokta bulunuyor. Şirketler, zorunlu olarak Otomatik Katılım Sistemi’ne dahil olan ancak cayma hakkını kullanan çalışanların datasını bu doğrultuda kullanamayacak. Bireysel emeklilik şirketleri, otomatik katılımla sisteme giren katılımcılarından kendileri ile iletişim kurulmasına izin veren müşterilerine, müşterinin de onayı ve bilgisi doğrultusunda, özel fırsatlar sunabilecek.

Farklı ürünler satarak para kazanmak eskisinden de önemli

Emeklilik Gözetim Merkezi (EGM) Yönetim Kurulu Başkanı ve BNP Paribas Cardif Emeklillik Genel Müdürü Cemal Kişmir, BES’te emeklilik şirketleri arasındaki fiyat rekabetinin şimdi de Otomatik Katılım Sistemi’nde başladığına dikkat çekiyor. Bununla birlikte, emeklilik şirketlerinin de önümüzdeki dönemde fon getirilerinde birbirlerinden ayrışacağını ifade eden Kişmir, fon performansları iyi olan şirketlerin rekabette bir adım öne çıkacağını söylüyor.

OKS’de katılımcıdan sadece ‘fon işletim ücreti’nin alınacağını belirten Kişmir, “Şirketler, gelir yaratmakta zorlanacak ve kârlılık önemli hale gelecek. Müşteri datasını iyi yöneterek ve müşteriye farklı ürünler satarak para kazanmak eskisinden de önemli” diyor.

Katılımcılar neden cayma hakkını kullanıyor?

▼ Tasarruf etme bilincinin oluşmaması nedeniyle maaştan para ayırmanın gereksiz olduğunun düşünülmemesi. ▼ Sigorta sektörüne güven duyulmaması.

▼ Tasarrufun alternatif yöntemlerle yapılmak istenmesi.

▼ Sistemde işveren katkısının bulunmaması da katılımcıları sistemden uzaklaştıran önemli bir unsur.

▼ Maaşın az olması ve kısıtlı olan bütçenin daha da daraltılmamak istenmesi.

▼ En önemli unsurlardan biri de, Otomatik Katılım Sistemi öncesi Bireysel Emeklilik Sistemi sözleşmesi bulunması. Katılımcılar iki ayrı sözleşmeye sahip olmak istemiyor. Sözleşmelerini birleştirmek isteyen katılımcılar, bunun mevzuata uygun olmadığını öğrenince de birikimli sözleşmesini iptal etmek yerine otomatik katılımdan çıkmayı tercih ediyor.

Müşteri datası önemli bir değer yaratmaz

Otomatik katılım, hem katılımcılar hem de emeklilik şirketleri için uzun soluklu düşünülmesi gereken bir sistem. Emeklilik şirketleri otomatik katılım ile sisteme dahil ettikleri katılımcıları sistemde tutarak uzun sürede kâra geçebiliyor. Otomatik BES’te şirketlerin tek gelir kalemi ise fon işletim gider kesintisi. Bu yıl sektöre, BES’in başladığı günden bu yana biriken katılımcı kadar bir giriş olacağını düşündüğümüzde; insan kaynağı, alt yapı, teknoloji yatırımı gerekiyor. Bu yatırımlar da kâra geçiş süresinin uzamasına sebep oluyor. Sektördeki bütün büyük oyuncular otomatik katılım anlaşmalarını ana dağıtım kanalları bankalar aracılığıyla, çoğunlukla bankaların maaş müşterilerini kapsayacak şekilde yapıyor. Şirketimizde de Garanti Bankası’nın maaş müşterileri çoğunlukta. Bankalar emeklilik ve sigorta şirketlerinin acenteleri olarak müşterinin tercih ve onayına bağlı kalmak koşuluyla her zaman ürünlerimizi önerebiliyordu, bu süreç aynı şekilde devam edecek. Dolayısıyla otomatik BES ile gelen müşteri datasının sektöre önemli bir değer yaratacağını söylememiz doğru olmaz. Hayat ve emeklilik şirketlerinin sağlık sigortası satabilmesinin ürün çeşitliliğini artırmasına rağmen agresif bir prim üretimi sağlayacağını düşünmüyoruz. Çünkü hayat şirketlerinin güçlü iş birliği yaptığı bir “hayat dışı” şirketi var. Ancak böyle bir iş birliği olmayan şirketler ve özellikle bireysel emeklilik sözleşmesi satışlarında ek fayda olarak rekabet avantajı yaratmak isteyen şirketler düşük de olsa sağlık sigortası satışı gerçekleştirebileceklerdir diye tahmin ediyoruz.

Bu fırsat iyi değerlendirilmeli

Otomatik katılım ile bireysel emekliliğe katılımlar arttıkça, sistemde uzun süre kalındıkça ve otomatik katılım bireysel emekliliğin ikinci basamağı olduğunda toplam fon üzerinden yapılacak düşük kesintilerin de bireysel emeklilik şirketleri için yeterli olacağını düşünüyoruz. Ancak mevcut oranlar, bireysel emeklilik şirketlerinin yaptığı yatırımları karşılama noktasında düşük kabul edilebilir. Otomatik katılım, emeklilik dışında diğer ürünlerin satışı için bir fırsat sunuyor. Bu fırsatı iyi değerlendirmek, buna uygun aksiyonlar almak gerekiyor. Büyük data (big data) ağırlıklı olarak müşteri davranışlarını anlama ve ona uygun olarak ürün, hizmet ve servis geliştirme amaçlı olarak kullanılıyor. Şirketlerin pazarlama faaliyetleri çerçevesinde değerlendirdiği bu bilgiler, kimi zaman satış ya da çapraz satış etkinliğinde de kullanılıyor. Bu noktada da tüketicilerin hakları devreye giriyor. Şirketler, otomatik katılımla sisteme giren katılımcılarından kendileri ile iletişim kurulmasına izin veren müşterilerine, müşterinin de onayı ve bilgisi doğrultusunda, özel fırsatlar sunabilir. Hayat ve emeklilik şirketlerine sağlık sigortası da satabilme imkânı sunulmasına karşın, Allianz Yaşam ve Emeklilik ile Allianz Hayat ve Emeklilik olarak zaten tüm dağıtım kanallarımız ile sağlık sigortası satışı gerçekleştirdiğimiz için ayrıca sağlık sigortası ruhsat başvurusu planlamıyoruz. Allianz Türkiye çatısı altındaki Allianz Sigorta sağlık sigortası alanında yüzde 35 pazar payıyla zaten lider.

Bence biraz aceleci davrandılar ve daha bir yıl dolmadan neredeyse sisteme girenlerin %60’ı ayrıldı. İşverenin de aynı oranda katılım yapması şart koşulmalıydı. Ayrıca %3 bana göre biraz düşük kalıyor, uzun vadede biriken parayı yetersiz bulup ayrılan sayısı daha da artabilir. %5 işveren + %5 çalışandan gelecek katılım ile başarılı ve kalıcı bir sistem olabilirdi.