Ülkemizin en önemli gündemi; yüksek enflasyon ve hayat pahalılığının geniş kesinlerin satın alma gücünü belirgin bir şekilde etkilemesine karşın iç talepte bir türlü istenilen düşüşün sağlanamamasıdır.

Analiz Haber/ Quick Finans Genel Müdürü Nihat Karadağ

Bu kapsamda ekonomi yönetiminin;

– Enflasyonla mücadele,

– Kalıcı fiyat istikrarı,

– Finansal istikrar,

Hedefleri paralelinde,

Merkez Bankası’nın da bu hedeflere yönelik olarak;

– Etkin politika faizleri ile finansal piyasalar arasında dengelenmenin sağlanması,

– Kontrollü döviz kuru ile Türk Lirasının reel olarak değer kazanması suretiyle enflasyonun baskılanması,

– Kredi büyümesinin kısıtlanması suretiyle talebin daraltılması, büyüme hızının yavaşlatılması,

Politikaları ön plana çıkmaktadır.

İki ve üçüncü sırada saymış olduğum; “TL’nin reel değer kazanması suretiyle enflasyonun baskılanması” politikası öncelikli olmak üzere, “kredi büyümesinin kısıtlanması suretiyle talebin daraltılması” politikalarının etkin olarak uygulandığını görmekteyiz.

Acaba, ilk sırada saymış olduğum “politika faizleri ile finansal piyasalar arasında dengelenmenin sağlanması” politikası ne derece etkin uygulanabilmektedir?

Burada çok karmaşık bir tablo ile karşı karşıyayız. Çünkü ekonomi yönetiminin gözetilmesi gerektiğini düşündüğü çok kritik konular bulunmaktadır. Bunlar;

– Sınai ve ticari faaliyetlerin sürdürülmesi, ekonominin dinamizminin korunması,

– Dengeli bir büyüme seviyesinde istikrar sağlanması,

– İstihdam ve sosyal refah seviyelerinin korunmasıdır.

Ancak, gözetilen bu kritik konulara karşın, mevduat faizlerinin politika faizinin altında seyrettiği, döviz mevduatı sahiplerinin hala TL’ye geçiş konusunda tam ikna edilememiş olmaları, çeşitli kesimlerce hissedilen enflasyon seviyesi karşısında ihtiyaç kredi faizleri ile kredi kartı faizlerinin hala harcamaları teşvik edici seviyelerde, MB Politika faizleri seviyelerinde veya altında olduğu gibi göstergeler hedeflenen dengelerdeki handikapları göstermektedir.

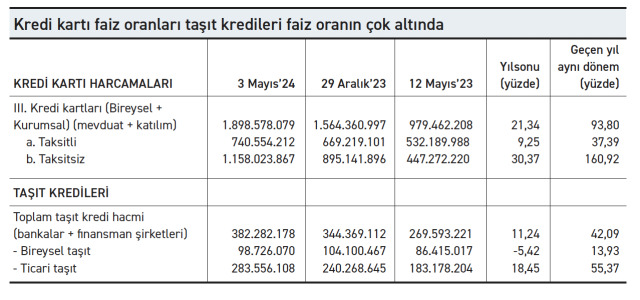

Tüm bu hususlara ilave olarak, bir finansal piyasa uygulayıcısı olarak seçmiş olduğum, iç talep seviyesini doğrudan etkileyen çok önemli ve yüksek hacimli bir ödeme ve finansman mekanizması olan kredi kartları harcamaları ile en çok gündemde olan ve en fazla düzenlemelere tabi tutulan taşıt kredilerini karşılaştırmak istiyorum.

Yani:

– Bankalar ve finansman şirketlerinin kullandırdığı taşıt krediler, kredi kartları hacminin sadece %20’si kadardır.

– Taksitli kredi kartları hacminin ise sadece 51,6’sıdır.

– Kredi kartları hacmi, geç en yılın aynı dönemine göre %94 artarken, taşıt kredileri hacmi %42 artış göstermiştir.

– Buna göre kredi kartları hacmi, taşıt kredilerinin 2 katından fazla artış göstermiştir.

– Ayrıca bu durum, 0 km otomotiv satışlarının uzun yılların rekorlarının kırılarak ilk defa 1.232 adetlik satışlara ulaşıldığı bir yılda olmuştur.

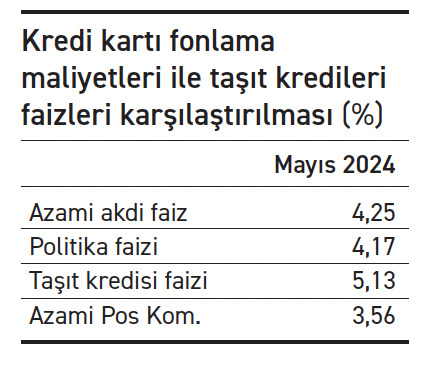

Kredi kartı faiz oranlarının taşıt kredileri faiz oranın çok altında olduğu, işyeri pos komisyonlarının ise 3.59 gibi çok düşük bir seviyede olduğu görülmektedir.

Hedeflenen yabancı otomotiv yatırımcısını çekebilmenin temel koşulu ise iç pazarı büyütmekten geçmektedir. İç pazar hacminin yükselmesi yabancı yatırımcıyı cezbetmekte, iç pazarın büyümesi ise mevcut ekonomik koşullarda krediye erişim seviyesine bağlı olmaktadır.

Türkiye finansal sisteminin büyütülmesi zorunluluğu

– Ülkemiz GSMH sıralamasında dünyanın ilk 20 büyük ekonomisi içerisinde iken, finansal varlıkların büyüklüğü yönünden dünyanın 35. büyük ülkesidir.

– Yani Türkiye’de finansal sistemin büyüklüğü, ekonomisinin büyüklüğünün çok gerisindedir.

– Ülkemizde bankacılık ve finans sisteminde finansman şirketleri sadece %3 paya sahipler.

– Banka dışı tüm sektörlerin (Sigorta sektörü dahil) payı ise %6’yı aşmamaktadır.

– Avrupa’da finansman şirketlerinin finans sistemindeki payı %41’dir.

Görülüyor ki; ülkemizde finansal sistemin tek ve yegane hakimi bankalardır. Bankalar dışındaki finans kurumlarının gelişim ve yaşam şansları çok kısıtlıdır.

Sonuç olarak;

– Seçili bir kesime, KOBİ, küçük işletmeler ve esnafa kredi kullandırmaları,

– Yasa gereği nakit olarak kredi kullandırmamaları nedeniyle amaç dışı kullanımın mümkün olmaması,

Nedenleriyle, kullandırdıkları kredileri doğrudan talebe yansımayıp, ekonominin can damarlarını besleyen finansman şirketleri;

Ülkemizde finansal kapsayıcılığın ve çeşitliliğin artırılması, finansal sistemin büyütülerek batılı ülkelerde olduğu gibi dengeli bir dağılıma getirilmesinde kullanılacak etkili bir finansal kurumlardır.